保険料について

令和6年度及び令和7年度の保険料について

後期高齢者医療制度では、原則として被保険者全員が保険料を納めます。この保険料は制度を支える大切な財源となります。

保険料率の改定は広域連合が行い、市町村では広域連合が決定した保険料率に基づき、保険料の通知や納付書を被保険者のみなさまに送付しています。

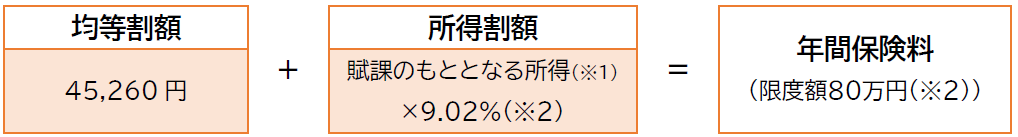

保険料の算定方法

被保険者全員が等しく負担する均等割額と、被保険者の所得に応じて負担する所得割額の合計となり、個人単位で賦課されます。

保険料率(均等割額と所得割率)は秋田県内で均一であり、2年ごとに見直されます。

令和6年度及び令和7年度の保険料率は、以下のとおりです。

※1 賦課のもととなる所得 … 以下の所得の合計から基礎控除額(最大43万円)を差し引いた額

| 前年の総所得金額、山林所得金額、他の所得と区分して計算される所得金額(退職所得以外の分離課税所得金額、不動産や株式の譲渡所得) |

前年の総所得金額、山林所得金額、他の所得と区分して計算される所得金額

(退職所得以外の分離課税所得金額、不動産や株式の譲渡所得等)

※ 損益通算や特別控除、各繰越損失の控除がある場合はそれらの控除を

行った後の額を適用しますが、雑損失の繰越控除額は控除できません。

また、扶養控除や医療費控除等の各種控除は適用されませんのでご注意ください。

※2 令和6年度に限り、激変緩和措置が講じられています。詳しくは後掲の

「■令和6年度における激変緩和措置について」をご覧ください。

令和6・7年度保険料率の改定内容についてはこちらで詳しく説明しています。

均等割額は被保険者一人当たり年額で45,260円となりますが、被保険者の属する世帯の状況により次のとおり軽減が行われます。

※1 世帯主が後期高齢者医療保険の被保険者でない場合も、その所得を判定に用います。

※2 所得割の賦課のもととなる所得とは異なり、均等割額の軽減の判定においては専従者控除、

譲渡所得に係る特別控除は必要経費として控除を行わない者として所得を判定します。

また、青色事業専従者給与について、繰越純損失額は確定申告の内容と異なる金額が算出されます。

※3 65歳以上の方の公的年金所得については、その所得から高齢者特別控除(最大15万円)を

差し引いた額で判定します。

※4 「給与・年金所得者」とは、世帯の被保険者及び世帯主の方で、次のいずれかを満たす方を言います。

■ 55万円を超える給与所得がある方 ■ 65歳以上の方で、125万円を超える年金収入がある方

■ 65歳未満の方で、60万円を超える年金収入がある方

※5 軽減判定は各年の4月1日(4月2日以降に加入した場合は加入日)の世帯の状況で判定を行います。

●社会保険等の被扶養者だった方に対する軽減

後期高齢者医療保険の被保険者となった日の前日まで会社の健康保険等(国民健康保険・国民健康保険組合を除きます。)の被扶養者であった方で、制度加入後2年を経過していない方の均等割額は5割軽減されます(均等割の軽減割合が7割となる方は7割軽減となります。)。また、所得割の負担もありません。

●保険料の月割について

各年度の保険料は、その年の4月1日から翌年3月31日までの金額です。

年度の途中から資格を取得した場合はその月の分からの月割で、年度の途中で資格を喪失した場合は、喪失日の前月まで(喪失日が月末)の月割で計算した保険料を負担していただきます。

令和6年度における激変緩和措置について

令和6年度より全世代対応型の持続可能な社会保障制度を構築するため、出産育児一時金に対する後期高齢者医療制度からの支援金が導入されることとなりました。これに伴い、急激な負担増を軽減する目的で、令和6年度の保険料率には次の激変緩和措置が講じられることになります。

① 所得割率の軽減

所得割の計算において、賦課のもととなる所得の金額が58万円以下となる被保険者に対する所得割率は、9.02% ではなく 8.35% を用いて計算します。

② 賦課限度額の段階的な増額

以下の条件に該当する被保険者の賦課限度額は、80万円 ではなく 73万円 として計算します。

1.昭和24年3月31日以前に生まれた方 ( = 令和6年3月31日までに75歳となった方 )

2.令和7年3月31日以前に障害認定により被保険者となった方

( ただし、令和6年度中に75歳となった後、認定を受けた後期高齢医療広域連合の区域内に住所を有しなくなった方は除きます。 )

令和6年度の保険料の算出例

【 例 : 年金収入が200万円の単独世帯被保険者の場合 】

① 均等割額

年金収入 200万円 - 公的年金控除額 110万円 - 高齢者特別控除 15万円 = 軽減判定所得 75万円

軽減判定所得 75万円 > 5割軽減基準額 72万5千円 (= 43万円 + (1人-1人)×10万円+ 29万5千円 )

軽減判定所得 75万円 < 2割軽減基準額 97万5千円 (= 43万円 + (1人-1人)×10万円+ 54万5千円 )

軽減判定所得が5割軽減基準額超2割軽減基準額以下なので、軽減割合は2割に該当する

よって、軽減後の均等割額は 36,208円

② 所得割額

年金収入 200万円 - 公的年金控除額 - 基礎控除 43万円 = 賦課のもととなる額 47万円

賦課のもととなる額 47万円 < 令和6年度激変緩和措置要件額 58万円 より、所得割率は 8.35%

賦課のもととなる額 47万円 × 所得割率 8.35% = 39,245円

③ 年間保険料

① 均等割額 36,208円 + ② 所得割額 39,245円 = 75,453円 100円未満切捨により 75,400円

令和6年度のケース別保険料額

(ケース1)単独世帯で被保険者が年金収入のみの場合

| ケース1-1 | ケース1-2 | ケース1-3 | ケース1-4 | ケース1-5 | |

| 年金収入額(①) | 100万円 | 197万円 | 210万円 | 220万円 | 230万円 |

| 年金所得(②) ①-110万円(※) (※① が330万円未満の場合) |

0円 | 86万円 | 100万円 | 110万円 | 120万円 |

| 高齢者特別控除(15万円)後の総所得金額(③) ②-15万円(マイナスの場合は0) |

0円 | 72万円 | 85万円 | 95万円 | 105万円 |

| 均等割軽減割合(④) 軽減割合の確認はこちらから |

7割 | 5割 | 2割 | 2割 | なし |

| 均等割軽減額(⑤) 45,260円 × ④ |

31,682円 | 22,630円 | 9,052円 | 9,052円 | 0円 |

| 均等割額(⑥) 45,260円-⑤ |

13,578円 | 22,630円 | 36,208円 | 36,208円 | 45,260円 |

| 基礎控除後(43万円)後の総所得金額(⑦) ②-43万円 |

0円 | 44万円 | 57万円 | 67万円 | 77万円 |

| 所得割率(⑧) 所得割に係る激変緩和措置の確認はこちらから |

8.35% | 8.35% | 8.35% | 9.02% | 9.02% |

| 所得割額(⑨) ⑦ × ⑧ |

0円 | 36,740円 | 47,595円 | 60,434円 | 69,454円 |

| 年間保険料額 ⑤ + ⑨ (100円未満切捨) | 13,500円 | 59,370円 | 83,800円 | 96,642円 | 114,700円 |

(ケース2)2人世帯で被保険者が年金収入のみの場合

| |

ケース2-1 | ケース2-2 | ||

| 夫 | 妻 | 夫 | 妻 | |

| 年金収入額(①) | 175万円 | 130万円 | 120万円 | 230万円 |

| 年金所得(②) ①-110万円(※) (※① が330万円未満の場合) |

65万円 | 20万円 | 10万円 | 120万円 |

| 高齢者特別控除(15万円)後の総所得金額(③) ②-15万円(マイナスの場合は0) ※世帯単位で計算します |

50万円 | 5万円 | 0円 | 105万円 |

| (世帯合計) 55万円 | (世帯合計) 105万円 | |||

| 均等割軽減割合(④) 軽減割合の確認はこちらから |

5割 | 2割 | ||

| 均等割軽減額(⑤) 45,260円 × ④ |

22,630円 | 9,052円 | ||

| 均等割額(⑥) 45,260円-⑤ |

22,630円 | 36,208円 | ||

| 基礎控除後(43万円)後の総所得金額(⑦) ②-43万円 |

22万円 | 0円 | 0円 | 77万円 |

| 所得割率(⑧) 所得割に係る激変緩和措置の確認はこちらから |

8.35% | 8.35% | 8.35% | 9.02% |

| 所得割額(⑨) ⑦ × ⑧ |

18,370円 | 0円 | 0円 | 69,454円 |

| 年間保険料額 ⑤ + ⑨ (100円未満切捨) | 41,000円 | 22,600円 | 36,200円 | 105,600円 |

保険料の納付方法

保険料は、原則として年金からの天引きで納めていただくことになります(特別徴収)。ただし、年金額が年額18万円未満の方や、介護保険料と後期高齢者医療保険料を合わせた額が年額の2分の1を超える方については、市町村から送付される納付書や口座振替等により個別に収めていただくこととなります(普通徴収)。

年度の途中で資格を取得した場合は、資格の取得日によって特別徴収の開始期は異なります。特別徴収が開始されるまでは、普通徴収で保険料を納めていただきます。

口座振替への変更について

普通徴収の方で納付書払とされている方で口座振替をご希望される方は、お住いの市町村の後期高齢者医療担当課へお申し出ください。

また、特別徴収の対象となっている方もご希望があれば口座振替とすることができますが、これまでの市税等の支払状況等によっては口座振替が認められないこともあります。

保険料の減免

災害等の重大な損害を受けた時や、主たる生計維持者等の失業・入院・死亡等により収入が減少し、保険料を納めることが困難な方については、申請により保険料が減免になる場合があります。

詳しくは、お住いの市町村の後期高齢者医療担当課へお問い合わせください。

保険料を滞納すると

保険料を滞納したときには、通常の被保険者証より有効期限の短い「短期被保険者証」が発行される場合があります。また、特別な事情もなく滞納が1年以上続いた場合には、保険証を返還いただき、代わりに「資格者証明書」が交付される場合があります。資格証明書で医療機関にかかったときは、医療費をいったん全額自己負担していただくことになります。

過去の保険料

令和4・5年度の保険料はこちら

令和2・3年度の保険料はこちら

平成30・令和元年度の保険料はこちら

平成28・29年度の保険料はこちら

平成26・27年度の保険料はこちら

平成24・25年度の保険料はこちら

平成22・23年度の保険料はこちら

平成21年度以前の保険料についてはこちら

サイトマップ

サイトマップ